2020 fue fundamental en las estrategias de presentación del Seguro Social conyugal porque trajo el cierre de los beneficios conyugales restringidos como una estrategia de presentación. Si usted es elegible y no ha ejecutado esta estrategia conyugal, llega tarde, pero no demasiado tarde para comenzar.

Durante años, los cónyuges tuvieron una enorme oportunidad de obtener un beneficio conyugal del 50% desde la plena edad de jubilación (FRA) hasta los 70 años, mientras retrasaban su propio beneficio por un aumento anual del 8%. Era tan bueno que el gobierno lo llamó una escapatoria y se lo quitó a cualquiera nacido después del 1 de enero de 1954. FRA es 66 para los nacidos en 1943 a 1954.

En otras palabras, si usted es elegible y no ha hecho un beneficio conyugal restringido por ahora, se lo está perdiendo.

Para comprender el impacto, debe tener una comprensión general de las opciones de Seguro Social conyugal. Un trabajador necesita ganar suficientes créditos, 40 para ser exactos, para calificar para un beneficio en su propio registro. Se pueden obtener cuatro créditos por año. Piense en ello como uno por trimestre, pero el ingreso no necesita ser ganado en ese trimestre. «En 2021, recibirá un crédito por cada $ 1,470 de ganancias, hasta el máximo de cuatro créditos por año». https://www.ssa.gov/pubs/EN-05-10072.pdf

Mi esposa trabajó durante 8 años antes de elegir quedarse en casa con nuestros hijos. Ella aún no ha calificado en su propio registro. Afortunadamente, ella todavía es elegible para un beneficio del Seguro Social a través de mi calificación. Esto se llama beneficio conyugal.

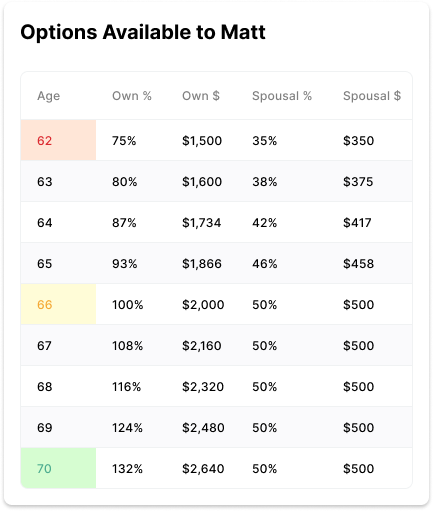

El monto se determina como un porcentaje del beneficio primario de los trabajadores. La Administración del Seguro Social (SSA) calcula el monto del seguro primario (PIA) de los trabajadores, que es solo otra forma de decir, la cantidad que obtendría en su FRA. Un cónyuge que nació entre 1942 y 1954 es elegible para entre el 35% y el 50% de la PIA de su cónyuge. El porcentaje exacto se establecerá en función de la edad a la que elija su beneficio conyugal.

Si Matt tiene un PIA de $2,000 y Jill tiene un PIA de $1,000:

¿Cómo eligen Matt y Jill entre todas estas opciones?

Para las parejas, inscribirse para los beneficios del Seguro Social es un deporte en equipo. A veces la pregunta no es qué beneficio debo tomar. La pregunta puede ser «¿En qué orden debo tomar los beneficios?» Puede haber estrategias que le permitan elegir un beneficio y luego cambiar a otro.

Las consideraciones claves:

El mayor de los dos beneficios será el pago que el cónyuge sobreviviente mantiene si Matt o Jill murieron. El inverso a menudo se ignora erróneamente.

Debe darse cuenta de que el menor de los dos beneficios desaparece en caso de fallecimiento de cualquiera de los cónyuges.

Supongamos que Jill tenía una salud maravillosa y una historia familiar de longevidad y, sin embargo, Matt tenía lo contrario. Jill podría determinar que debe esperar para solicitar el Seguro Social dado que ha leído que si vive más allá de los 80 años, es mejor que espere.

Ahora supongamos que Matt, que tenía mala salud, fallece a los 70 años. Jill tomará el beneficio de Matt como sobreviviente y su beneficio se desperdició en su mayoría. Es posible que solo haya recibido unos pocos años.

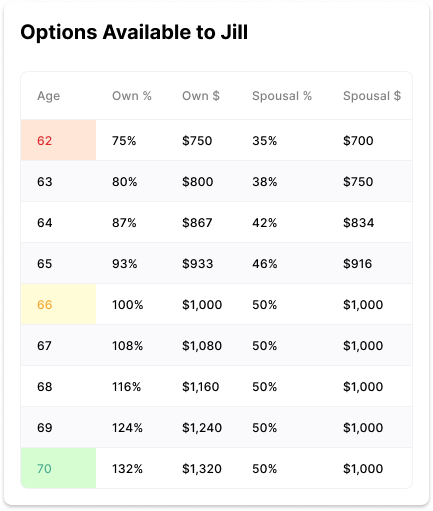

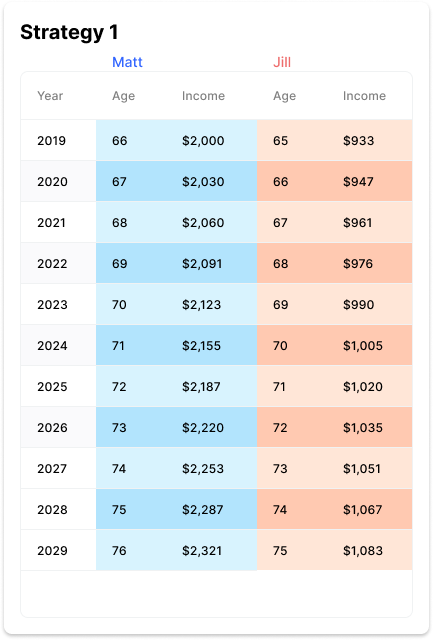

Si uno de los cónyuges nació el 1/1/1954 o antes, ese cónyuge es elegible para solicitar «restringir» solo el beneficio conyugal. En el caso de Matt y Jill, Matt nació en 1953 y Jill nació a finales de 1954. Si Jill presenta una solicitud para su propio beneficio, abre la puerta para que Matt solicite un beneficio conyugal restringido. En FRA, Matt es elegible para el 50% de la PIA de Jill. Esto le permite a Matt dejar que su propio beneficio de $ 2,000 crezca un 8% por año hasta los 70. A los 70 años, Matt recibirá $ 2,640 por mes. Probablemente, será más que eso debido a los ajustes del costo de vida (COLA). Más sobre eso más adelante.

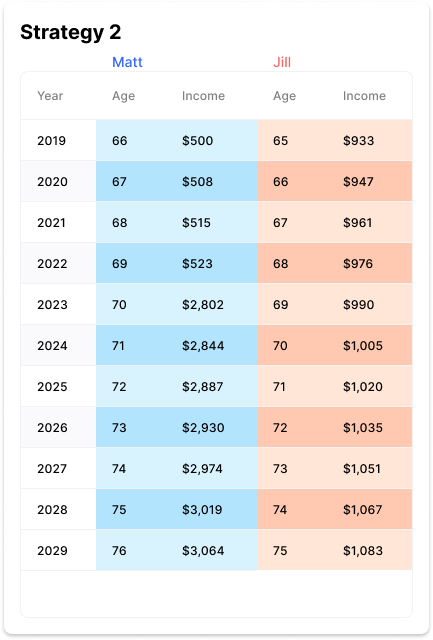

Coordinación conyugal de beneficios mensuales se vería así, suponiendo un COLA del 1,5%.

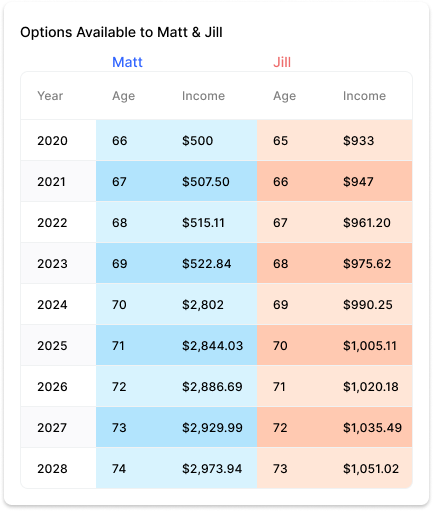

Análisis de longevidad y punto de equilibrio CÓMO FUNCIONA Un análisis de equilibrio es cuando se determina la edad exacta a la que dos estrategias diferentes son iguales. Si un cónyuge tiene un buen historial de salud familiar, debe considerar maximizar el beneficio de sobreviviente para ese cónyuge. Esto significa retrasar el mayor de los dos beneficios. Observe la diferencia entre la Estrategia 1 y la Estrategia 2 a continuación. La Estrategia 1 paga $ 1,500 menos, como pareja, en pagos mensuales durante los primeros 4 años. La Estrategia 2 paga $ 700 más para siempre después de 2023. ¿En qué momento se pone al día la Estrategia 2? El punto de equilibrio es 2031, cuando Matt tiene 78 años y Jill tiene 77.

Un análisis de equilibrio es cuando se determina la edad exacta a la que dos estrategias diferentes son iguales.

Si un cónyuge tiene un buen historial de salud familiar, debe considerar maximizar el beneficio de sobreviviente para ese cónyuge. Esto significa retrasar el mayor de los dos beneficios.

Observe la diferencia entre la Estrategia 1 y la Estrategia 2 a continuación.

La Estrategia 1 paga $ 1,500 menos, como pareja, en pagos mensuales durante los primeros 4 años.

La Estrategia 2 paga $ 700 más para siempre después de 2023.

¿En qué momento se pone al día la Estrategia 2? El punto de equilibrio es 2031, cuando Matt tiene 78 años y Jill tiene 77.

La mayoría de las personas no tienen en cuenta que un dólar hoy vale más que un dólar en 15 años.

Intuitivamente, ese efecto de la inflación tiene sentido, pero ¿cómo debería considerar la inflación en su análisis de equilibrio?

Primero, Matt y Jill deberían asumir cierta tasa de aumentos en el Seguro Social. Desde 2008, el promedio ha sido de 1,79%. Desde 1985, el promedio ha sido del 2,58%. https://www.ssa.gov/news/cola/

Considere usar algo conservador como 1.5%.

El error más común es comparar el crecimiento del 8% del Seguro Social con la modesta tasa de rendimiento que uno podría ver en sus cuentas de jubilación.

Si está jubilado, pero decide retrasar su Seguro Social a 70, es probable que se esté retirando de sus cuentas de jubilación. Esos retiros podrían haberse evitado si hubiera presentado su solicitud de Seguro Social antes. Ese dinero podría haber ganado algún interés en su cuenta de jubilación.

Si asume una tasa de rendimiento de ese dinero, debe darse cuenta de que la Estrategia 2 tarda más en compensar el crecimiento de la cuenta de jubilación que no se experimentó además del dinero del Seguro Social no recibido.

Matt y Jill necesitan vivir hasta los 82 y 81 años respectivamente si pueden ganar un 5% en su cartera para alcanzar el punto de equilibrio después de ambos efectos. Puede ver cómo su tolerancia al riesgo y las tasas de crecimiento afectarán su verdadero punto de equilibrio.

Si ha estado casado con alguien por más de 10 años y ese cónyuge ha fallecido, también puede ser elegible para los beneficios de sobreviviente.

Conocí a Susan, que se había casado tres veces. Se divorció de George hace décadas, Roger falleció y actualmente está casada con Doyle. Ella tiene la opción de tomar un beneficio de sobreviviente usando el registro de ganancias de Roger a partir de los 60 años, un beneficio conyugal de Doyle a partir de los 62 y 70, o su propio beneficio a partir de los 62 y 70.

Si elige un cónyuge o su propio beneficio antes de su FRA, estará encerrada en esa cantidad para siempre.

Esto es lo que planeamos hacer:

El Seguro Social de Parejas es un deporte de equipo.

Coordine sus beneficios cuidadosamente.

Medicare y el Seguro Social son complejos, pero no tiene que lidiar con ellos solo. Estamos aquí para hacer todo el trabajo pesado por usted.

Powered by Senior Benefits Insurance Services

© 2023

NO RELACIONADO CON O APROBADO POR EL GOBIERNO DE LOS ESTADOS UNIDOS O EL PROGRAMA FEDERAL DE MEDICARE